有机氟是化工新材料产业的重要分支,氟化工产品性能优异,应用广泛,对国防和国民经济有着不可替代的支撑作用。氟化工材料的问世和发展始终与尖端技术和国防军工相关。近些年来,随着科学技术的飞速发展,氟材料应用已迅速扩大到国民经济中的众多行业和领域,已成为众多高新技术领域的关键技术和物质基础,广泛应用于国防军工、航天航空、轨道交通、海洋工程、化工、采油、船舶、汽车、机械、电子信息、医学医药、建筑、环保产业等众多行业。氟化工已经成为国家战略性新兴产业的重要组成部分,为发展新能源等其他战略性新兴产业和提升传统产业提供所需的配套材料,对促进我国制造业结构调整和产品升级起着十分重要的作用。

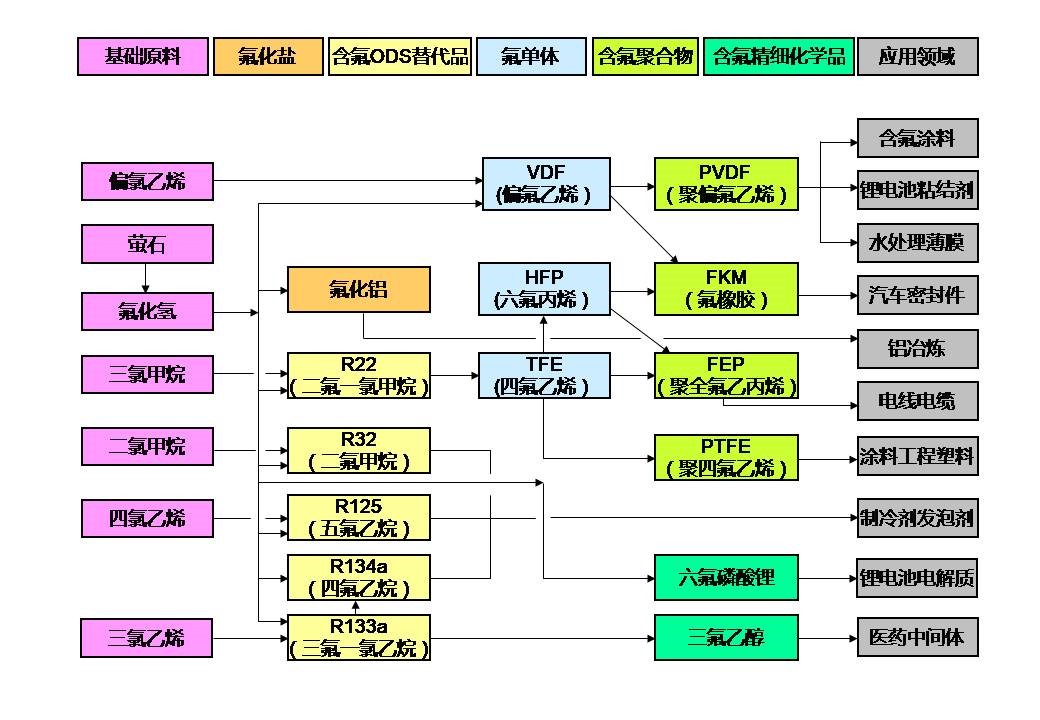

我国氟化工产业以萤石资源为产业链起点,以氢氟酸为基础原料,延伸出包括含氟ODS(消耗臭氧层物质)替代品、含氟聚合物、含氟精细化学品和氟化盐四大类产品。其中前三类属于有机氟化工范畴。氟化工重点产品产业链及下游应用领域如下图所示:

氟化工重点产品产业链及下游应用领域

我国氟化工产业起始于二十世纪50年代。行业经过60多年的发展,特别是改革开放以来的迅猛发展,已经形成了门类较为齐全的工业体系,培养、造就了一大批氟化工技术人才,并凭借我国丰富的萤石资源、劳动力资源和巨大的市场潜力,吸引了世界各大氟化工公司的积极参与,形成了开放与合作的格局,极大地促进了我国氟化工产业的发展,提升了我国氟化工产业的技术水平,较好地满足了我国国民经济发展的需要,并有大量氟化工产品供应国际市场。

回顾我国氟化学发展的历史,大致可划分为六个阶段,即产业兴起阶段、初步建立阶段、迅速发展阶段、高峰发展阶段、调整升级阶段和景气回归阶段。分述如下。

1896年氟代乙酸乙酯的合成标志着有机氟化学的开始,至今已有120多年的时间。 在此期间,几次历史性的突破极大地促进了有机氟化学的发展,如二十世纪30年代氟里昂在制冷工业上的应用,二战期间曼哈顿工程的实施以及 50年代高生理活性 5-氟脲嘧啶的合成等。

我国氟化工产业起始于二十世纪50年代。1956年,我国开始氟化氢工业化生产。由于国际形势的变化,我国开始自行开发原子能技术,急需一批特殊的含氟材料,由此开始了有机氟化学在中国的研究。

从二十世纪60年代起,上海有机氟材料研究所、中科院上海有机化学研究所、中国科学院长春应用化学研究所和浙江化工研究院等单位开始研制含氟材料。中科院上海有机化学研究所逐步建立各种氟化技术,制备四氟乙烯等单体。与此同时,中国科学院有机化学研究所和中国科学院长春应用化学研究所也分别进行了氟橡胶和含氟共聚物的研制工作。1963年,中国科学院决定将氟化学的工作集中到上海,集中力量,形成特色。当时上海市调拨一个葡萄糖厂给有机所,经改造作为扩试和批量生产的基地。这一阶段的任务多数是仿制,成功后再批量生产,提供应用,研制的氟材料包括采用不同方法聚合的聚四氟乙烯、四氟乙烯的共聚物、偏氟乙烯的共聚物,还有含氟聚氨酯、聚全氟苯、含氟油脂等。经过几年的艰苦拼搏,终于研制成功了多种国内急需的含氟材料,为我国原子弹的提前试爆成功作出了贡献,同时也培养出了一批氟化学科研、生产人员,为之后有机氟化工的发展及有机氟化学研究打下了良好的基础。

完成军工研制任务以后,配合国防有机氟化学产品的扩大生产,在已建立的氟化技术及设施的基础上,我国的有机氟化学研究开始转向民用方面,并在国内初步建立有机氟化学工业体系。这一阶段研制和生产的主要氟化学产品有含氟表面活性剂、氟里昂、含氟油脂、含氟医药和农药、氟碳代血液等,大部分产品仍然是仿制,但也开发出了一些独具特色的含氟化学品,如抑铬雾剂、氟碳代血液等。

在二十世纪的最后20年我国有机氟工业得到迅速发展,我国氟化工产业由资源大国升级为基础加工产品的生产大国和出口大国。

“九五”期间,几个基础较好、装置能力接近经济规模的重点企业,如东阳化工厂、巨化集团、济南化工厂和上海电化厂等进行技术改造,进一步扩大规模、降低单耗、提高产品质量。同时,在市场经济规律作用下自然淘汰一批小装置,使我国氟化工产业新上一个台阶。同时生产规模和产品种类不断增加,能够生产包括氟塑料、氟橡胶、含氟制冷剂、含氟清洗剂、含氟表面活性剂、含氟油脂、含氟医药和农药等品种在内的绝大多数含氟产品,并出现了三爱富、巨化集团、山东东岳等大型氟化学品生产企业,形成了一定规模的有机氟工业基础。与此同时,有机氟化学应用与开发研究在我国也广泛展开,并取得许多成果,如全氟离子交换膜的研制、气相法和液相法制备氟里昂代用品、含氟高温润滑油、氟碳化合物的合成及临床应用、含氟医药中间体的开发等,为国防建设和国民经济的发展提供了许多急需的含氟化学品。

进入二十一世纪后,受全氯氟烃(CFCs)淘汰的拉动,在蒙特利尔议定书多边基金的资助下,中国建立了一大批氢氯氟烃(HCFCs)生产企业。但氢氯氟烃仍对臭氧层具有破坏作用。很快,含氢氯氟烃也进入了被淘汰的行列。2009年10月13日,国家环保部发出了《关于严格控制新建使用含氢氯氟烃生产设施的通知》,禁止新建使用含氢氯氟烃的生产设施。由于氢氟烃(HFCs)对臭氧层没有破坏作用,使得氢氟烃产品产能高速增长。含氟聚合物已有的产品则主要聚焦于降低产品生产成本和扩大应用市场。“十一五”期间,我国氟化工销售额从2005年的255亿元增长到2010年的约300亿元,年均增长率达到14%以上。 至“十一五”末,有机氟产业达到了景气最高峰。

“十二五”期间,我国开启了ODS用途HCFCs的加速淘汰进程,HFCs快速发展,我国成为全球最大的氢氟烃(HFCs)生产、消费和出口国。与此同时,新一代气候友好的低GWP值(温室效应潜能值)的替代品HFOs(氟烯烃)也开始出现,标志着我国含氟ODS替代品的开发和生产已经从履行臭氧层保护转向关注全球气候变暖。在含氟聚合物领域,主要产品产能、产量处于世界前列,初级产品质量稳步提升,产品品种不断增加。含氟精细化学品成为增长最快、附加值最高的细分领域。尤其是新型含氟农药、医药、液晶中间体,含氟表面活性剂、含氟特气、新能源材料等领域所需含氟精细化学品的发展明显加快。初级含氟精细化学品如氟苯、三氟甲基苯等的生产技术水平接近国外公司先进水平,产品单耗、能耗有效降低。我国逐步向有机氟深加工产品的生产大国和出口大国升级。

2016年以来,我国的氢氟烃出口延续了较高的增速。此外,受新能源、半导体以及汽车等领域的需求拉动,含氟聚合物需求平稳增长,其中新能源领域增速很高。含氟聚合物市场平均增速在5%以上。2017年,氟化工全产业链迎来价格上涨,原料萤石价格涨幅达59%,氢氟酸价格和下游大部分制冷剂、聚四氟乙烯价格涨幅均超过100%。

2017年我国氟化工生产企业近千家。四大类氟化工产品(含氢氟酸)总产能达到610万吨/年,总产量达到352万吨,全行业产值达到786亿元。我国氢氟酸、氟化铝、冰晶石等基础氟化工产品的产量均占全球总量的一半以上。

我国具有代表性的氟化学工业园区包括:三爱富、大金、阿科玛等企业所在的江苏高科技氟化学工业园;东岳集团所在的淄博东岳经济开发区;浙江巨化所在的浙江衢州高新技术产业园区;内蒙古三爱富万豪氟化工有限公司所在的丰镇市高科技氟化学工业园区等。

本世纪以来,我国HFC-134a(四氟乙烷)和PTFE(聚四氟乙烯)等国际主流氟化工产品先后实现工业化生产并开始大量出口,标志着我国开始由基础氟化工产品大国向主流氟化工产品大国迈进,这深刻影响了世界氟化工产业格局,也遭到既得利益方的抵制,使我国PTFE的出口遭到多次反倾销。

我国是尖端氟化工产品的重要市场,例如我国是全球最大的烧碱生产国,是含氟离子交换膜的最大市场,目前仍主要依靠进口,我国在部分尖端氟化工产品领域正在取得重大突破。例如,2012 年2 月14 日,在国家科学技术奖励大会上,山东东岳集团申报的“全氟离子交换材料及其应用”项目荣获国家科学技术发明奖。山东东岳集团承担的“十一五”国家科技支撑计划“全氟离子交换膜工程技术研究”项目的 4 个课题—全氟离子膜关键技术研究、全氟离子膜增强材料研究、全氟离子交换膜工程技术研究、燃料电池膜电极关键技术研究于2010 年全部通过山东省科技厅组织的专家审核验收。国产全氟离子膜关键技术、工程放大及装备技术开发项目完成,并在万吨级电解装置上成功应用,标志着氯碱用离子膜已完全实现国产化,制备的全氟离子膜达到国际同类产品先进水平。国产氯碱离子膜工业化产品已经在国内外15家氯碱企业的26台/套工业装置上进行了应用,产品运行最长时间达44个月,超过国外产品承诺使用寿命。

国家发展改革委适时发布并修订《产业结构调整指导目录》。有机氟最新鼓励类产品包括:“全氟烯醚等特种含氟单体,聚全氟乙丙烯、聚偏氟乙烯、聚三氟氯乙烯、乙烯-四氟乙烯共聚物等高品质氟树脂,氟醚橡胶、氟硅橡胶、四丙氟橡胶、高含氟量246氟橡胶等高性能氟橡胶,含氟润滑油脂,消耗臭氧潜能值(ODP)为零、全球变暖潜能值(GWP)低的消耗臭氧层物质(ODS)替代品,全氟辛基磺酰化合物(PFOS)和全氟辛酸(PFOA)及其盐类替代品和替代技术的开发和应用,含氟精细化学品和高品质含氟无机盐”。目录对有机氟产业结构调整发挥了指导作用。

2011年3月9日,工业和信息化部发布了《氟化氢行业准入条件》。指出了“新建生产企业的氟化氢总规模不得低于5万吨/年,新建氟化氢生产装置单套生产能力不得低于2万吨/年(资源综合利用方式生产氟化氢的除外)”。此外,还在节能、环保等方面做出诸多要求。有效帮助现有产业龙头实现由大到强的转变。可以提高氟资源综合利用水平,发展“资源节约型、环境友好型”的氟化工产业,促进产业健康可持续发展。

萤石是不可再生的战略资源,随着我国氟化工产业的不断发展,萤石资源的供应不足将不可避免,寻找替代资源就将成为必然趋势。目前我国发展以磷化工副产品氟硅酸为起始原料的氢氟酸成绩斐然,氟硅酸路线的氟化氢总生产规模约为5万吨/年(其中贵州瓮福蓝天2万吨/年;福建瓮福蓝天1万吨/年;湖北瓮福蓝天2万吨/年)。发展以磷化工副产品氟硅酸为起始原料的氢氟酸,一方面解决了磷矿加工副产氟硅酸及其盐的利用问题,同时有效提高了磷矿资源的利用率,缓解了氟化工面临的萤石资源不足及环境污染的困扰,有助于社会经济的可持续发展。既有良好的经济效益,又有显著的社会效益。

氟资源在地壳中的含量为0.072%,主要来自萤石和磷矿石,均为不可再生资源。萤石是重要的国家战略资源,核电和动力电池的发展均离不开氟资源。作为化工子行业氟化工具有一些区别于其它产业的特点。氟化工具有资源的稀缺性、产业布局的资源导向性、产业垄断性、安全环保要求特殊性、产品精细化、市场全球化以及“三高”(高技术含量、高附加值、高成长性)的特点。氟化工技术含量高,经济效益好,社会效益显著,成为近年来新材料领域发展最为迅速的一大产业,在化学工业中占据着重要的地位,已被国家列为重点鼓励发展的行业。

我国是萤石基础储量第一大国,探明储量第一大国,萤石产量第一大国,萤石出口第一大国,萤石产量占全球的一半以上。2017年,我国萤石探明储量为4100万吨,占世界萤石探明储量的14.9%。2017年,我国萤石产量为380万吨,占世界萤石产量的63.5%。2017年,我国萤石出口量为33.7万吨,占我国萤石产量的8.9%。萤石资源为有机氟行业发展提供了资源保障。

未来,转型发展、提质增效将成为有机氟发展的主旋律、主基调。中国的城镇化、工业化、信息化、农业现代化在积极推进中,既会产生巨大的投资需求,也会产生相应的消费需求。国家实施的“一带一路”和“中国制造2025”战略,坚持创新驱动、智能转型、强化基础、绿色发展,加快从制造大国转向制造强国,为有机氟行业发展提供机遇和保障,将推动有机氟行业平稳增长。

我国有机氟研发能力虽有进步和提升,但仍跟不上行业发展需要,研发投入不足,基础研究比较薄弱,原始创新能力不强,缺少具有自主知识产权的核心技术。应用研究滞后,高端应用市场多被跨国公司垄断,产业发展和研发策略仍以“追随型”为主。同时,我国还缺乏与原始创新相配套的新产品评价体系及能力。

有机氟产品性能独特、应用面广,但缺乏行业标准化组织。氟化工标准种类不全,许多产品没有标准可依。同时参与国际标准制定较少,反映在国际贸易中,我国的相关标准认可度低,往往采用合同标准,指标和检测方法由外商决定,容易引起贸易摩擦。

近年来,高GWP(温室效应潜能值)的HFCs产量与消费量迅速增长,引起了国际社会高度关注。2016年10月,《蒙特利尔议定书》第28次缔约方大会达成的基加利修正案列出了18种受控HFCs物质清单,当前我国HFCs产业主流产品均为修正案受控物质。基加利修正案规定我国于2024年对HFCs生产和消费实施冻结和逐步削减。由于我国制冷空调、氟化学工业在全球具有重要地位,HFCs的生产量、使用量和出口量均居世界前列,因此我国也正根据新达成的国际协议研究制定相关政策措施,引导行业技术发展方向和产品结构调整。

我国有机氟材料在自动化控制、工程放大、安全环保技术方面与国外同行相比差距较大。聚合工艺的自动化程度较低,后处理技术仍较落后,制约了我国含氟聚合物产品质量的提高,高端含氟聚合物开发缺少关键核心技术。含氟精细化学品(特别是高端含氟中间体、含氟电子化学品、含氟表面活性剂、含氟涂料)的整体技术和装备水平与发达国家还有相当大的差距。

未来几年全球氟化工产品市场需求将以年均3.2%的速度增长,但亚太地区特别是中国、印度、韩国等发展中国家的增长速度将大大高于全球平均增速,增速较高的产品主要为氟橡胶、氢氟烃、含氟精细化学品等。含氟聚合物及氟烷烃消费量的增加,又将刺激氢氟酸等氟基础原料的增长。中国经济的持续发展,为氟化工产业的发展创造了良好的市场环境。预计2017—2020年,我国氟化工产品总体需求量年均增长率为5.2%。

随着氟产品应用领域的不断拓展,国际、国内都逐步放开了限制,从事氟化工生产的企业越来越多,并加快了企业间的联合重组。目前国企及民营企业纷纷开展国内外合作、合资,如上海三爱富与美国戈尔公司建成上海三爱富戈尔公司,杜邦与三爱富合资的杜邦三爱富氟化学(常熟)有限公司等。美国GORE公司、CHEMFAB公司、日东电工、华尔卡、NOK公司等国外氟化工龙头企业也纷纷来华投资设立独资企业,国内这类国外独资的氟化学公司已有十几家。我国丰富的萤石资源,相对低廉的劳动力成本和产业优势,巨大的潜在市场,吸引了外资“抢滩登陆”,形成了国际上发达国家在我国建立氟化工生产基地及销售网络的局面。

全国现有万吨级的无水氟化氢生产企业66家,无水氟化氢总的生产能力在210万吨/年左右,不仅已能满足国内需求,还有能力出口。2017年,F22产能已达59.7万吨/年。含氟聚合物产能增长迅速,聚四氟乙烯装置已经由百吨级纷纷扩至千吨甚至万吨级,全国大型聚四氟乙烯生产厂已达7家,加上日本大金在我国常熟建的氟树脂企业,年总产能已超过12万吨。相比之下,其它单体的生产规模不大,如HFP、VDF、和VF的生产能力均在5万吨/年以下,生产厂家也较少。而聚全氟乙丙烯、氟橡胶、聚偏氟乙烯、聚氟乙烯和聚三氟氯乙烯等的生产规模也只在年产万吨级或千吨级。国内氟化工企业产品结构的趋同,造成大品种增长过猛,竞争加剧,而小品种少有问津的不平衡格局。

20世纪80年代中期尤其是90年代以来,我国含氟精细化学品研究异常活跃,已开发出百余种含氟有机中间体及精细化学品,目前我国已能大量生产氟喹诺酮类药物,氟呱酸、环丙氟呱酸等产品。

总之,经过40多年的发展,我国氟化工不仅形成了门类较为齐全的产业体系,而且具备了人才、初级氟化工技术、市场等优势,形成了开放与合作的格局,给氟化工产业的发展创造了极好的条件,但日趋激烈的行业竞争也使我国氟化工产业的发展面临着技术创新、产业升级的挑战。

含氟精细化学品是有机氟化工产业链中附加值最高的产品,其价值是初级加工品的上百乃至数千倍。含氟精细化学品主要包括含氟中间体、含氟医药、含氟农药、含氟染料及含氟表面活性剂等。总体来讲,我国的含氟精细化学品工业发展很不平衡,在位于产业链上游、附加值低的含氟中间体领域,产量占到全球的40%以上,质量与国外水平差距不大;位于产业链下游、附加值高的含氟医药、含氟农药、含氟涂料、含氟染料等领域,技术成熟、广泛推广的品种很少,产量仅占全球的1%左右,深度或终端应用产品大多依靠进口。

近些年来国内科研机构和企业在以中间体为主的含氟精细化学品开发方面投入了一定的精力,在一些领域取得了长足进展,如中科院上海有机所在脂肪族类精细化学品、含氟甾体化合物及含氟医药与农药技术,浙江大学化学系的多氟类产品和氟盐氟化技术,中科院大连化物所吡啶类化合物技术等都取得了可喜进展。

此外,沈阳化工研究院在含氟农药、含氟染料技术开发方面进展良好,取得了一些具有自主知识产权的科研成果;上海康鹏化学有限公司的吡啶类化合物、苯甲酸系列等产品供应多家国外公司;浙江临海永太公司含氟中间体产品,河北盛华以液相氟化技术生产的氟苯系列、三氟甲基系列产品等都得到了国内外同行的认可。

目前,我国氟苯系列和多氟苯系列产品在全球占有重要位置,个别品种甚至掌握了垄断地位。这类产品在我国兴起后,使得跨国公司遭遇激烈的市场竞争,最终逐渐削减甚至停止了一些产品的生产。但含氟精细化学品是一个品种繁多、产量较小的产业,我国占据优势的品种只是凤毛麟角,绝大多数领域尚需填补空白。

从氟化工产业链来看,随着产品加工深度的增加,产品附加值呈几何级数增长。目前,国内用于含氟医药和农药含氟芳香族中间体,用于电子材料的含氟液晶、三氟化氮,用于医药和树脂的三氟化硼及相关络合物等发展较快。但总体而言,国内精细氟化工产品的开发无论在数量还是质量上都还远远不能满足市场需求。

在共性技术开发方面,近年来国内氟化技术研究取得较大进展。此外,含氟杂环化合物仍是原料药和中间体领域开发的焦点,其中含氟吡啶系列中间体是发展重点。一些有实力的厂家转向以含氟单体为起始原料的脂肪族或脂环族氟化物中间体的开发。电化学氟化、调聚、齐聚、催化合成、复配等技术开发也方兴未艾。另据介绍,随着环境保护标准的日益提高,难生化废水的处理技术能否取得突破,将成为影响含氟精细化学品发展的关键因素。

国内传统含氟中间体如氟苯系列、氟氯苯胺系列等产品的生产能力过剩,“三废”排放量大,市场竞争激烈,经济效益差,需要进行总量控制。作为含氟表面活性剂关键原料的氟碳醇、作为烧碱工业关键配套材料的含氟离子交换树脂及膜、为锂离子电池配套的六氟磷酸锂、为医药和农药新品种配套的新型含氟中间体也是需要重点发展的产品。

我国含氟精细化学品未来的市场空间依然较大。随着主要国家经济的逐步复苏及纺织品出口配额限制的减少,我国高档纺织品出口的前景比较乐观,因而高性能的含氟纤维整理剂和高效活性含氟染料的需求也将较快增长;生命工程产业的崛起,使生理活性的含氟医药备受青睐;绿色农业的快速发展,则对高效、低残毒的含氟农药需求越来越大。

近年来,发达国家迫于环境保护要求及人工成本的压力,将一些含氟中间体的产品采购逐步向发展中国家转移,而中国、印度是比较适宜的采购对象国。这种趋势加大了我国环境保护的压力,也为国内含氟精细化学品工业未来的更快发展奠定了基础。应该说,我国的原料资源优势和人工成本优势以及积累的生产、研发基础和生产能力,为满足国际市场需求提供了有力的支撑。为此,含氟精细化学品产业发展应倾向于专业化、系列化、差别化和特色化,走精细纵深发展之路。今后几年,我国含氟精细化学品仍将得到较快发展,特别是深度后续产品的开发、生产、应用将加速发展。

新能源等战略性新兴产业的发展给锂电池电解质等含氟电子化学品带来了空前的发展机遇。电动汽车及动力锂电池的发展将在未来10~15年内拉动含氟电子化学品消费量实现百倍级的增长,从而使氟化工行业总体规模提高一个数量级,锂离子电池配套材料远期有望成为氟化工最大产品品种。

我国有机氟产业未来的发展重点如下:

1)重点开发氟醚、氟代溶剂含氟电子化学品和动力锂电池材料及添加剂。

2)开发具有我国自主知识产权的新一代环境友好型氟碳化学品,支持国家应对气候变化、最大化行业上下游的整体利益。支持药用级、电子级高纯氟碳化学品的开发和进口替代,以及用于含氟聚合物原料用途等应用的开发。支持ODS(消耗臭氧层物质)回收和综合利用,鼓励含氟温室气体控制及替代技术开发、HFC-23(三氟甲烷)的转化和销毁技术开发及应用,减少ODS和高GWP(温室效应潜能值)含氟气体的排放。重点发展新一代气候友好HFCs、高纯含氟电子气体等产品:灭火用途的全氟酮;制冷等用途的HFO-1234yf(2,3,3,3-四氟丙烯)、HFC-161(氟乙烷);发泡、制冷用途的HFO-1234ze(1,1,1,3-四氟丙烯)、HFO-1233zd(1-氯-3,3,3-三氟丙烯)、HFO-1336mmf(1,1,1,4,4,4-六氟-2-丁烯);药用气雾剂级HFC-134a(四氟乙烷)和HFC-227ea(七氟丙烷)等产品。

3)优化现行生产装置的工艺过程,提高TFE(四氟乙烯)、HFP(六氟丙烯)、VDF(偏氟乙烯)等含氟单体质量,开发特种含氟单体,增加中高端、特种氟树脂、氟橡胶品种,适应高端市场不同需求。加强基础研究、产业化研究和应用研究,重视自动化水平的提升及装备的升级,加快新产品产业化进度,开发具有特种应用要求的新型氟材料。对现有生产装置的能耗进行节能降耗分析,降低含氟单体及含氟聚合物的能耗和原材料消耗。

4)提高产业结构,提高产业集中度。充分发挥市场机制作用,支持和引导产业关联企业,以资产、资源、品牌和市场为纽带,通过整合、参股、并购等形式,实施兼并重组,实现优势互补,形成若干个大型氟化工企业集团。鼓励氟聚合物生产企业向“专、精、特、新”方向发展。

5)调整产业结构,提高中高端产品比例。氟树脂重点发展特种和改性PTFE(聚四氟乙烯)、高速加工线缆用FEP(聚全氟乙丙烯)、发泡FEP、高品质PVDF(聚偏氟乙烯)、ETFE(乙烯-四氟乙烯共聚物)、PFA(可熔性聚四氟乙烯)、CTFE(三氟氯乙烯)共聚物、PVF(聚氟乙烯)、用于电子行业的氟树脂、无定型含氟材料、嵌段氟树脂等特种氟材料。

6)氟橡胶重点发展高性能246氟橡胶、易硫化四丙氟橡胶、耐低温全氟醚橡胶、耐高温氟橡胶、新型氟硅橡胶、含氟聚氨酯、含氟丙烯酸酯弹性体等。

7)含氟功能性膜用树脂及膜产品重点发展用于燃料电池全氟质子膜、储能用钒电池含氟离子膜、氯碱全氟离子膜和盐水精制用电渗析含氟膜、锂电池隔膜、PTFE双向拉伸气体分离膜及防水透气膜、水处理(PVDF和PTFE)超滤/微滤/纳滤膜、ETFE建筑结构膜、太阳能电池封装膜、大飞机和现代交通的内饰膜、FEP医用包装膜等功能膜用树脂及膜产品。

8)含氟医药、农药、液晶所需中间体的开发及近端应用研究,应用于电子信息产业的高纯特气、屏幕防指纹剂、惰性工质等产品。重点产业化类产品有:特种含氟烯醚类;共氟硅单体类;PFPE类及其衍生物;HFEs(氢氟醚)及其取代物;脂肪族含氟中间体(醚醇等);含氟杂环类中间体(三唑、吡啶、嘧啶等);4N以上RC318(八氟环丁烷)、八氟丙烷、六氟乙烷。重点研发和培育类产品有:高稳定性锂电池电解质;含氟功能整理剂;环境友好高效含氟表面活性剂、改性剂、润滑介质和惰性工质等;CF2O(碳酰氟)、F2(氟气)、HFOs(氟烯烃)、CH3F(氟甲烷)、C-C5F8(八氟环戊烯)等新一代低GWP值含氟清洗、蚀刻气。

9)含氟涂料着重发展水性含氟涂料、自清洁含氟涂料、高固体份和粉末涂料、防粘耐磨含氟涂料、反射隔热含氟涂料以及含氟纳米涂料等。以提升产业技术创新能力和产业核心竞争力为目标,组建以企业为主体,产、学、研、用相结合的氟硅涂料技术创新联盟,形成合力,优势互补。开发一批具有专利技术和自主知识产权的关键技术和新产品,为调结构和可持续发展提供技术支撑,提高国际竞争力。

作者联系方式:电话010-64283618,邮箱zhaoliqun@ciccc.com